Война на Ближнем Востоке обрушила стоимость госдолга США. Классическая схема сбора мировых капиталов через войну на Ближнем Востоке больше не работает.

В день атаки ХАМАС на Израиль стоимость госдолга США резко упала и продолжает падать до сих пор.

Мировые «хедж-фонды закончили октябрь, удерживая рекордную чистую короткую позицию по фьючерсам на казначейские облигации США. Регуляторы выразили обеспокоенность по поводу рисков для финансовой стабильности, которые могут возникнуть в результате резкого и беспорядочного закрытия этих ставок при неблагоприятном сценарии развития рынка облигаций», – пишет The Globe and Mail.

Короткая позиция на бирже (short) – это ставка на то, что цена актива упадет, а длинная позиция (long) – ставка на то, что цена актива вырастет. Падение цен на облигации указывает на более высокую доходность, и наоборот.

Сразу после начала конфликта на Ближнем Востоке распродажа американских гособлигаций (трежерис) стала основным фондовым трендом.

В октябре мировые фонды «увеличили свою чистую короткую позицию по двухлетним [американским] фьючерсам на 242 000 контрактов до 1,6 миллиона контрактов и на 193 000 контрактов по пятилетним фьючерсам до 1,93 миллиона. Обе эти суммы являются свежими рекордами».

«Ближний Восток вспыхивает всегда, когда Дяде Сэму нужно привлечь денег с внешнего мира. Раньше эта машинка работала идеально. Последние 80 лет американский долг оставался самым надёжным убежищем для сохранения капитала в случае кризисов и неурядиц. В любой момент, когда внутренний рынок не мог снабдить Минфин США нужной ликвидностью, это делали внешние инвесторы, паникующие на фоне очередного обострения арабо-израильского конфликта.

Однако, судя по тому, что Израиль уже заполыхал, Иран, Турция и Саудовская Аравия готовятся к войне, а американские бонды продолжают дешеветь – машинка рукотворных кризисов как стимул для покупки US Treasures сломалась», – отмечает финансовый аналитик журнала «Эксперт» Евгений Огородников.

Известный российский брокер Дмитрий Голубовский обращает внимание на «беспрецедентный обвал долларового долгового рынка» на фоне разгорающегося конфликта на Ближнем Востоке, причём обвал рынка именно государственного долга: «За всю историю существования США такого не было. Сколько они существуют с момента основания, такой негативной динамики не было… Казалось бы, бумаги (US Treasures) уже очень дёшевы, но покупать их не хотят».

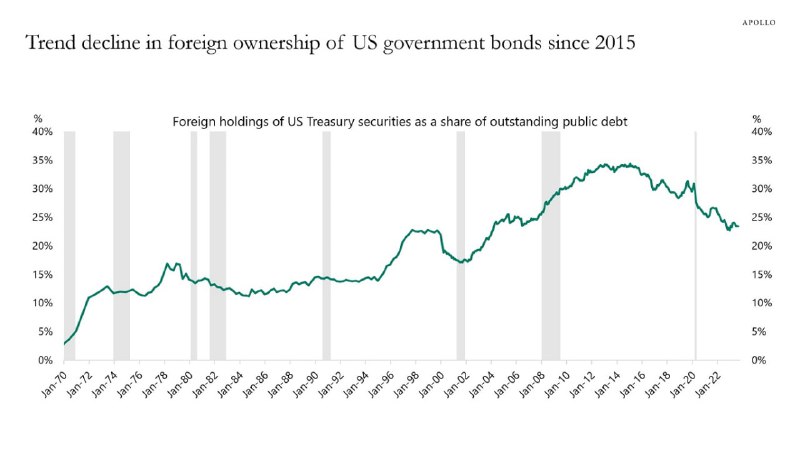

Датский финансовый аналитик Торстен Слок указывает, что «десять лет назад иностранцам принадлежало 33% государственного долга США. Сейчас это число снизилось до 23%».

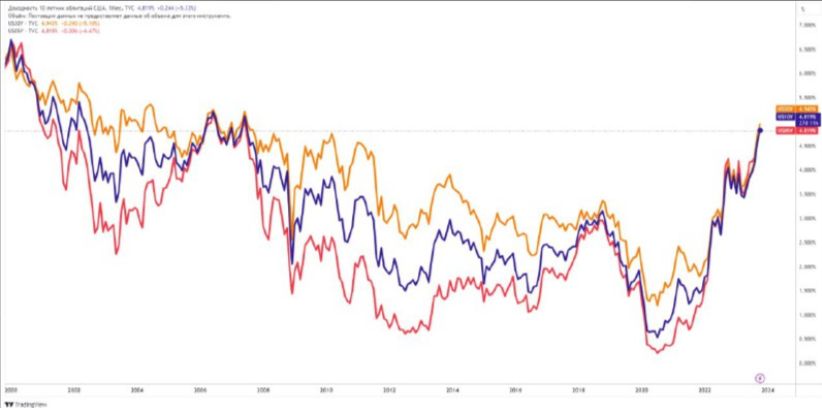

Профессиональные инвесторы во всём мире в первую очередь анализируют закономерности динамики 10-летних трежерис США, чтобы сделать вывод о дальнейшем развитии событий на рынках.

Доходность 10-летних казначейских облигаций начала расти, а их стоимость, соответственно, падать, начиная с 2016 года, на фоне начавшейся в США политической междоусобицы. Но в 2020 году, когда началась «пандемия», доходность 10-летних казначейских облигаций достигла рекордного минимума в 0,54%, поскольку инвесторы запаниковали, а глобальные рынки погрузились в хаос. Мировой капитал поспешил вложиться в актив номер один – американский госдолг.

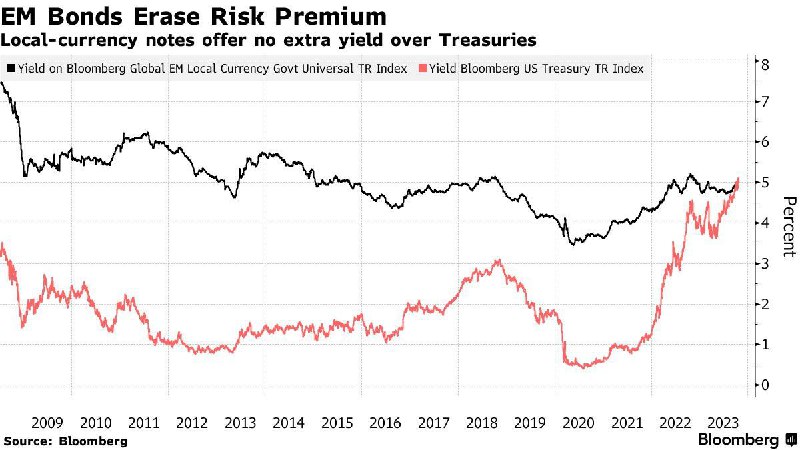

До самого последнего времени государственные облигации США считались самыми безопасными инвестициями в мире, и во времена геополитических потрясений US Treasures пользовались повышенным спросом со стороны международных инвесторов. Но сейчас начало военного конфликта на Ближнем Востоке лишь усугубило негативную тенденцию двух последних лет на уход мировых инвесторов из госдолга США. Более того, через две с половиной недели после начала военного конфликта между Израилем и ХАМАС Bloomberg пишет: «На мировых рынках облигаций впервые за всю историю произошла маловероятная аномалия: доходность облигаций развивающихся рынков… упала ниже уровня казначейских облигаций США. Распродажа государственного долга США, начавшаяся в мае, привела к тому, что стоимость заимствований для крупнейшей экономики мира взлетела до средней доходности в 5%... Аномалия возникла в последние несколько дней, когда доходность казначейских облигаций [США] на короткое время торговалась выше доходности развивающихся рынков».

Но можно ли назвать возникшую ситуацию аномалией, если за последние пять месяцев средняя доходность казначейских облигаций США выросла примерно на 140 базисных пунктов, а развивающихся рынков – всего на 20 базисных пунктов?

Гийом Треска, глобальный стратег по развивающимся рынкам компании Generali Investments (Париж) заявил: «Я ожидаю снижения ставок по казначейским облигациям [США] в среднесрочной и долгосрочной перспективе, это также должно привести к снижению местных ставок на развивающихся рынках, но более медленными темпами, чем ставки по казначейским облигациям [США]».

Какие основания у мировых инвесторов сбрасывать US Teasures?

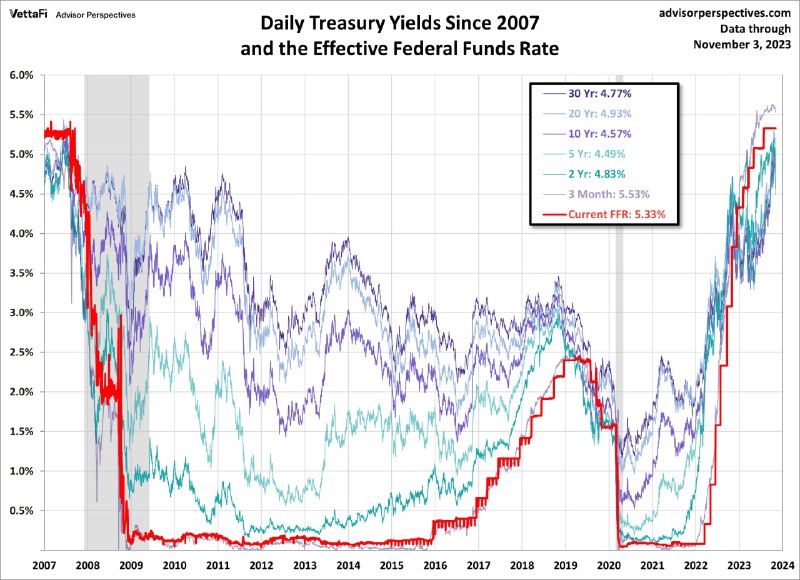

Прежде всего это начавшийся в конце прошлого года и достигший локального максимума в октябре 2023 года отрицательный спред US Treasures.

На фондовых рынках спред — это разница между ценой, за которую участник торгов готов купить акцию (запрашиваемая цена или цена предложения), и ценой, за которую ее продадут (предлагаемая цена).

Как правило, перед наступлением рецессии спред становится отрицательным в течение определенного периода, а затем выходит за пределы «красной зоны» минус 0.26% и с этого момента считается надёжным опережающим индикатором рецессии. С начала 2023 года спред US Treasures резко спикировал далеко вниз за красную зону и остается там по сей день.

Таким образом, объективный финансовый анализ свидетельствует, что через 3-4 месяца в американской экономике может начаться рецессия и вкладываться в госдолг США, который де-факто вышел из под контроля, крайне рискованно. Бесконечно он расти не может. При любых раскладах произойдет коррекция. Либо госдолг США перестанет расти, либо инфляция его обесценит. Это резко ударит по мировым финансам, так как US Treasures – самый объёмный класс активов в мире. Эти облигации держит огромное число инвесторов: государств, пенсионных фондов, банков.

Рано или поздно все они потеряют свои деньги: либо их съест дефолт/реструктуризация, либо инфляция.

Однако не столь важно, когда начнется возможная рецессия в американской экономике. Важно другое – машинка лечения финансов США за счёт разжигания мировых конфликтов сломалась и, похоже, навсегда.