Не секрет, что за последние три года США было напечатано 80% всех находящихся в обращении долларов. Как при таком существенном увеличении денежной массы инфляция остаётся во вполне допустимых пределах?

Делается это с помощью постоянно изменяющейся методологии расчёта, которую опытные американские бюрократы крутят как хотят. Изменения методологии расчёта индекса потребительской стоимости (ИПЦ) позволяют рисовать практически любую картину.

В США индекс потребительских цен (CPI) принимается основным показателем инфляции, и оказывает решающее влияние на принятие решений ФРС по монетарной политике.

В 2022 году в США почти половина роста ИПЦ (Customer Price Index, CPI) пришлась на увеличение стоимости недвижимости.

Но в марте 2023 года США вместо того, чтобы отслеживать изменение стоимости жилья в квадратных метрах или по усредненному значению стоимости объекта, в расчёте CPI стали учитывать лишь настроения населения в отношении рынка жилья. То есть заменили реальную оценку стоимости социальным опросом.

Чудеса переобувания на ходу произошли сразу после резонансного выступления главы ФРС Джерома Пауэлла 8 февраля 2023 года в Вашингтонском экономическом клубе, где он заявил о начале «дезинфляции» (disinflation).

«Комментарий председателя ФРС Пауэлла о дезинфляционном процессе будет доминировать в сознании инвесторов», – отметил индийский деловой портал Financial Express.

Федеральное бюро статистики труда США (BLS) тут же подтвердило слова Пауэлла, опубликовав данные CPI, рассчитанные по новой методологии.

Огромную роль в манипуляции инфляционной статистикой в США играют так называемые «гедонистические поправки» (hedonic quality adjustments), которые дисконтируют цену товара на некий показатель роста его качества.

Вот как объясняет сущность «гедонистических поправок» председатель правления American Institute for Economic Research Грегори ван Кипнис:

«Если мясник увеличил цену стейка на 10%, заявив, что в нём теперь меньше жира и на 10% больше белка, то с точки зрения правительства США никакого повышения цены на стейки не было… Как правительство отчитается по компоненту ИПЦ, касающемуся стейков? С точки зрения правительства произошло качественное улучшение здоровья потребителей и здоровья планеты. Таким образом, оно сообщит, что цена на стейк вообще не выросла – не было никакого повышения цен. Значит, никакой инфляции!»

А на то, что покупатель или не купит такой стейк, или купит меньший кусок, правительство США закрывает глаза.

Те же самые манипуляции с «гедонистическими поправками» применяются и в отношении цен на жилье, на автомашины, на компьютерную технику и т. д.

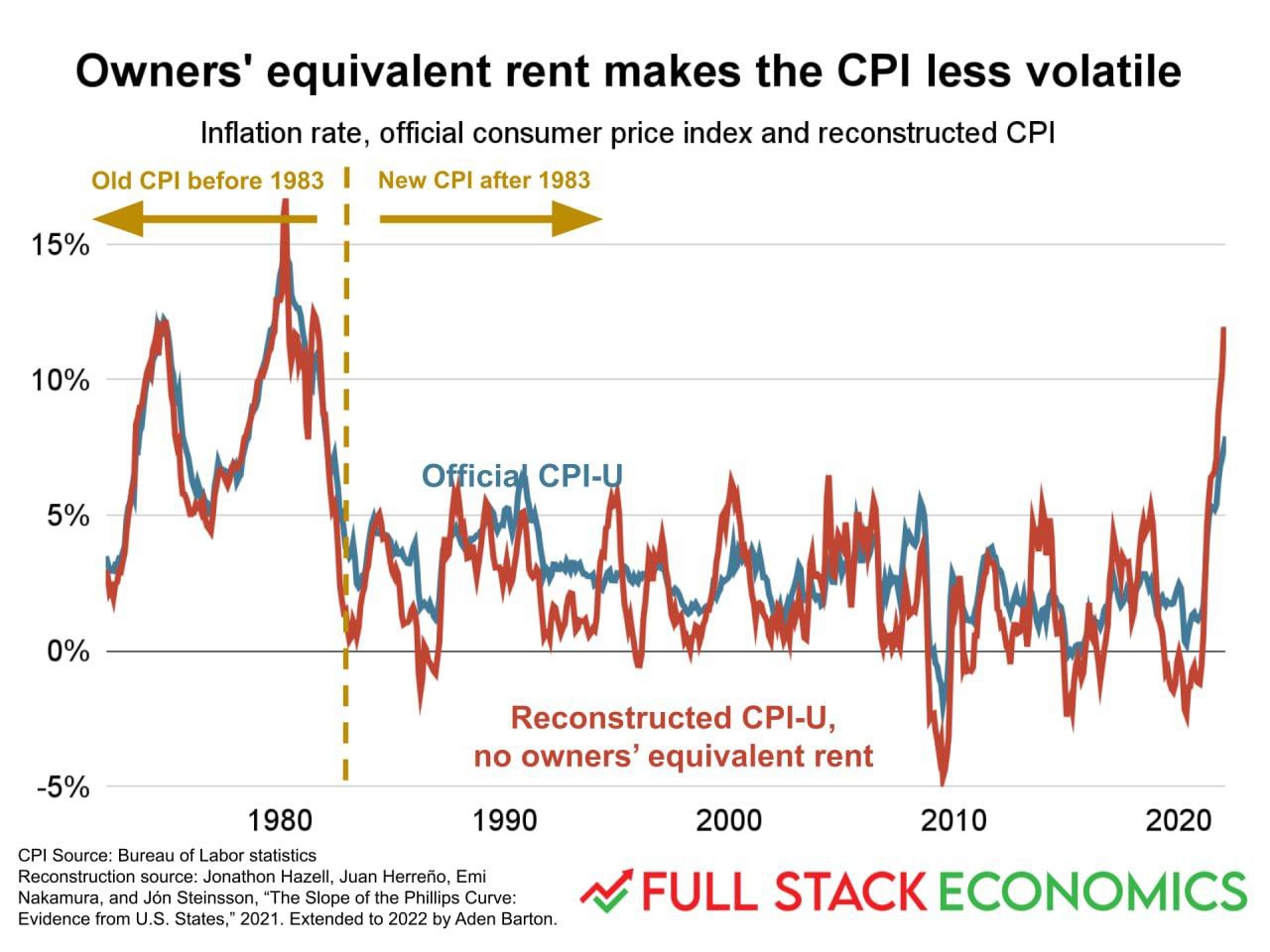

Подобного рода манипуляции производятся не впервой, одними из самых значимых были изменения в подсчете CPI в 1980-е годы. Если в 1980 году инфляция в США равнялась 13.55%, то, по новым методичкам BLS, она за три года «снизилась» до 3%.

Факт этих манипуляций признала даже The New York Times. Ключевым изменением подсчёта инфляции издание считает исключение из этого подсчёта цен на жильё.

«В 1983 году правительство перешло от использования цен на жильё, которое также включало выплаты по ипотеке и расходы на техническое обслуживание, к использованию цен на аренду для оценки стоимости жилья. Стоимость жилья для людей, владеющих своей недвижимостью, теперь измеряется с использованием так называемой эквивалентной арендной платы владельцев: сколько бы стоила аренда их дома, если бы они не владели им», – пишет NYT.

После этой манипуляции весовой коэффициент стоимости жилья в подсчете CPI просто рухнул, что хорошо видно на графике, приведённом The New York Times.

Издание отмечает, что, как показали расчеты, приведённые в статье в The Quarterly Journal of Economics и обновлённые для информационного бюллетеня Full Stack Economics, включение цен на жилье и процентных ставок по ипотеке вместо арендной платы [причём подсчитанной весьма сомнительными методами] увеличило бы показатель инфляции в феврале 2020 года до 11,5%, что почти на 4% выше официальных данных.

На занижении инфляции повлияла также «замена дорогих продуктов дешёвыми», отмечает The New York Times, имея в виду те самые «гедонистические поправки», согласно которым повышение цен при повышении качества товара за инфляцию не считается. Из потребительской корзины, по которой считают CPI, вздорожавшие товары просто исключили.

«Представьте, что цены на кексы выросли... Вместо того чтобы платить больше, потребитель может купить печенье – достойную, но более дешёвую альтернативу десерту – и его ежемесячные расходы не вырастут», – пишет издание, причём трудно понять, чего в этом совете американцу с низкими доходами больше – лицемерия или издёвки.

Наиболее авторитетным критиком официальных методов подсчёта инфляции в США является основатель портала Shadow Government Statistics Джон Уильямс. Он рассчитывает инфляцию в США, используя собственную оригинальную методологию расчета CPI, основанную на потребительской корзине товаров с фиксированными количествами и качествами.

Альтернативный расчет Уильямса показал, что уровень инфляции в США весной 2022 года вырос до более чем 16%, что более чем вдвое превышает официальные данные.

Американский экономист Дэвид Рэнсон также ставит под сомнение достоверность официального подсчета CPI как индикатора инфляции. По его мнению, CPI является довольно сильно запаздывающим индикатором инфляции. Рэнсон считает, что рост цен на сырьевые товары является лучшим индикатором текущей инфляции, поскольку инфляция изначально влияет на цены на сырьевые товары, и может потребоваться несколько лет, чтобы эта товарная инфляция прошла через экономику и отразилась в CPI. Рэнсон основывает свои измерения инфляции на товарной корзине драгоценных металлов.

Уильямс и Рэнсон провели совместное исследование, в котором сравнили сводку индекса потребительских цен за ноябрь 2006 года, опубликованную BLS, и заявили, что «в течение первых 11 месяцев 2006 года индекс потребительских цен, по официальным данным, вырос на 2,2% с учетом сезонных колебаний в годовом исчислении». Оценка Уильямса роста CPI за тот же период составила 5,3%, оценка Рэнсона оказалась еще выше – 8,2%.

Расчет CPI играет ключевую роль в определении реального внутреннего валового продукта (ВВП). Таким образом, манипулирование CPI в сторону снижения ведет к завышению ВВП, поскольку CPI и ВВП имеют обратную зависимость. Поэтому более низкий CPI – и его обратное влияние на ВВП – внушает инвесторам ложное представление, что экономика США сильнее, чем есть на самом деле.

В феврале 2014 года в американском академическом журнале Economic Letters была опубликована статья Revisions to US labor market data and the public’s perception of the economy, в которой профессор экономики Техасского технологического университета Салем Абу-Зайд отметил, что занижение администрацией Барака Обамы статистических данных по безработице искажают восприятие экономики США со стороны населения.

«Власти США манипулируют статистикой, подделывая данные по ВВП, рабочим местам, инфляции, доходам населения, и вскоре эта масштабная афера раскроется» – с таким заявлением выступил в декабре 2014 года американский миллиардер, глава хедж-фонда Elliott Management и сторонник республиканцев Пол Сингер.

В своем письме инвесторам по итогам третьего квартала 2014 года Сингер поставил под сомнение достоверность данных по экономике США, которые публикуют американские власти.

«Никто не может прогнозировать, как долго властям будет сходить с рук этот мнимый экономический рост, ненастоящие деньги, мнимая финансовая стабильность, фальшивые рабочие места, заниженные цифры по инфляции и доходам населения. По нашему мнению, уверенность, особенно когда она является неоправданной, может быстро улетучиться. А когда уверенность потеряна, это может привести к серьезным, резким и одновременным последствиям по целому спектру рынков и секторов экономики», – заявил Сингер.

Агентство Bloomberg обратилось в Elliott Management, один из самых известных хедж-фондов, с просьбой прокомментировать жёсткий демарш их основателя.

«Мы убеждены, что мировая экономика и финансовая система находятся в своего рода искусственном ступоре, в котором никто (включая нас самих) не имеет чёткого представления о том, как будет выглядеть завтрашний день» – таков был ответ, который хорошо описывает нынешнюю ситуацию, когда инвесторы, как мы писали, потеряли доверие к самому мощному рычагу поддержки Америкой своей экономики – государственному долгу.

Если экономика страны на протяжении многих десятилетий держится на плаву лишь за счет фальсификации статистики, то рано или поздно, как и предсказал Пол Сингер, такой обман будет раскрыт.

И вопрос лишь в том, превратятся ли США в страну третьего мира или скатятся до уровня банановой республики.